Das sogenannte Mittelstandsmodell ermöglicht die steueroptimale Gestaltung von Direktinvestitionen im Ausland. Warum dieses Modell gerade im Hinblick auf Großbritannien besonders attraktiv sein kann, erklärt Hans-Peter Raible, Wirtschaftsprüfer, Steuerberater und Chartered Accountant (UK) von Rödl & Partner.

DB: Herr Raible, was ist das Mittelstandsmodell und wie funktioniert es?

Raible: „Die Personengesellschaft als Rechtsform für Auslandsinvestitionen kann eine attraktive Alternative zur Kapitalgesellschaft sein. Insbesondere für familien- und inhabergeführte Unternehmensgruppen, die auch in Deutschland als Personengesellschaft, typischerweise als GmbH & Co. KG aufgestellt sind, trifft dies zu. Bei der steuerlichen Strukturierung steht dabei immer die Reduzierung der Gesamtsteuerbelastung auf oberster deutscher Holdingebene bzw. Gesellschafterebene im Vordergrund. Hier setzt das Mittelstandsmodell an. Es eröffnet die Möglichkeit, die gegenüber Deutschland günstigere Besteuerung im Ausland, soweit dies der Fall ist, auszunutzen. Im Vergleich mit Großbritannien ist dies gegeben. Der Körperschaftsteuersatz in Großbritannien beträgt derzeit 19 %. Durch das Mittelstandsmodell wird diese Steuerbelastung auf die Gesellschafterebene in Deutschland ‚weitergereicht‘. Herzstück des Modells ist dabei die Verwendung einer Personengesellschaft statt einer Kapitalgesellschaft bei der Tätigkeit in Großbritannien. Typischerweise kommt hier eine Limited Partnership (LP) zum Einsatz. General Partner ist dann eine britische Limited Company. Limited Partner ist eine deutsche GmbH. Dabei nutzt der deutsche Unternehmer den Betriebsstättenvorbehalt, der Teil des Doppelbesteuerungsabkommens Deutschland – Großbritannien ist. Diese Regelung sieht vor, dass der Staat, in dem die Betriebsstätten-GmbH der LP angesiedelt ist, die dort erzielten Gewinne besteuern darf. In Deutschland sind diese Auslandsgewinne steuerfrei. Die Haftungsbeschränkung kann hierbei aufrechterhalten werden, was das Modell zusätzlich attraktiv macht.“

DB: Das bedeutet in erster Linie einen deutlichen steuerlichen Vorteil …

Raible: „Genau. Der Steuervorteil des Mittelstandsmodells besteht in der Reduktion der Gesamtsteuerbelastung auf die britische Körperschaftsteuer von 19%. Im Vergleich dazu führt die Gewinnausschüttung einer britischen Kapitalgesellschaft grundsätzlich zur vollen Steuerpflicht auf Gesellschafterebene in Deutschland. Bei einer Gewinnausschüttung an die Familie bzw. Inhaber werden diese Gewinne aufgrund des Teileinkünfteverfahrens insgesamt mit rund 41 % Gesamtsteuern belastet. Unterstellt wird hierbei eine Beteiligung von mindestens 15 % an der britischen Tochterkapitalgesellschaft, sodass die Gewerbesteuer vernachlässigt werden kann. Erfolgt die Tätigkeit in Großbritannien hingegen unter Einschaltung einer Personengesellschaft, so unterliegen die daraus resultierenden Einkünfte in Großbritannien der beschränkten Steuerpflicht. Gemäß DBA Art 7 i. V. m. Art 23 DBA Deutschland – Großbritannien sind die Einkünfte in Deutschland freigestellt. Ziel ist es, den niedrigeren britischen Körperschaftsteuersatz auf die Gesellschafterebene in Deutschland durchzureichen. Dazu wird zwischen die deutsche Personengesellschaft (GmbH & Co. KG) und die britische Personengesellschaft in der Rechtsform der Limited Partnership (LP) eine deutsche Kapitalgesellschaft geschaltet. Über die körperschaftsteuerliche Organschaft gemäß § 14 KStG wird letztlich der Gewinn der britischen LP der deutschen Mutterpersonengesellschaft als steuerfreier ausländischer Betriebsstättengewinn zugerechnet. Auf Ebene der Gesellschafter in Deutschland ist der Gewinn unter Beachtung des Progressionsvorbehalts steuerfrei. Voraussetzung ist, dass die britische LP einer aktiven Tätigkeit im Sinne des deutschen Außensteuergesetzes (§§ 7ff AStG) nachgeht. Die Tatbestände der Hinzurechnungsbesteuerung wirken sich über § 20 Abs. 2 AStG auch auf die Beteiligungen an ausländischen Personengesellschaften aus.“

DB: Können Sie uns einen Praxisfall schildern, der die erhebliche praktische Relevanz dieser Gestaltung zeigt?

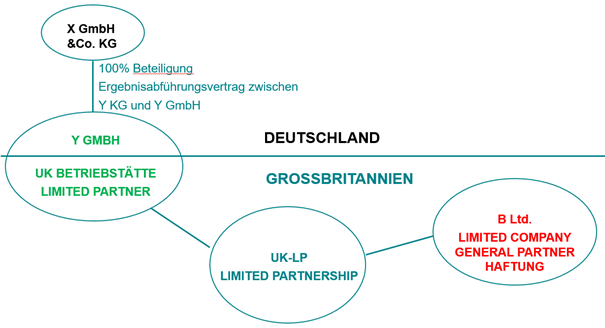

Raible: „Ich gebe Ihnen ein Beispiel: An der X-GmbH & Co. KG in Deutschland sind ausschließlich natürliche inländische Personen beteiligt. Die X-KG ihrerseits ist zu 100 % an der Y-GmbH in Deutschland beteiligt. Die Y-GmbH ist wiederum zu 100 % an der britischen UK-LP in Großbritannien beteiligt. Komplementärin ist die britische B-Limited, die mit einem minimalen Haftungskapital ausgestattet ist.

Das Besteuerungsrecht für den Gewinnanteil der Y-GmbH als im Ausland beschränkt steuerpflichtige Kapitalgesellschaft hat nach Artikel 7 Abs. 1 i. V.m. Artikel 5 Abs. 1 des DBA Deutschland – Großbritannien der ausländische Staat, im vorliegenden Fall also Großbritannien. In Deutschland werden die Einkünfte aus der britischen Betriebsstätte aufgrund von Artikel 23 Abs. 1 DBA unter Beachtung des Progressionsvorbehaltes freigestellt. Ohne die Konstruktion mittels Organschaft käme es zwar auf der Ebene der Y-GmbH zur Steuerfreiheit der britischen Betriebsstättengewinne. Eine mögliche Ausschüttung der Y-GmbH an ihre Gesellschafter würde aber die Gewinne der britischen Betriebsstätte beinhalten. Wie bereits dargestellt würde auf der Ebene der Gesellschafter die Besteuerung im Wege des Teileinkünfteverfahrens erfolgen und zu einer Gesamtsteuerbelastung von 41 % führen. Die Organschaft bewirkt, dass die Gewinnausschüttungen im Rahmen der gesonderten und einheitlichen Gewinnfeststellung brutto und somit auch der britische Körperschaftsteuersatz von 19 % an die Mitunternehmer in Deutschland weitergereicht wird. Bei einer körperschaftsteuerpflichtigen Gesellschaft als Mitunternehmer realisiert sich dieser Vorteil dementsprechend nicht.“

DB: Welche Rolle spielt dabei der BREXIT?

Raible: „Hier ist es zunächst notwendig, die Grundlagen des deutschen Außensteuergesetzes und insbesondere der dort geregelten Hinzurechnungsbesteuerung zu erläutern. Diese soll eine hinreichende Steuerbelastung von Auslandsgewinnen gewährleisten. Das Gesetz regelt in den §§ 7 ff. AStG die Besteuerung von Gewinnen ausländischer niedrig besteuerter (§8 Abs. 3 AStG) und passiv tätiger (§ 8 Abs. 1 AStG) Zwischengesellschaften. Rechtsfolge ist die ungemilderte Besteuerung dieser Gewinne in Deutschland ungeachtet einer Thesaurierung im Ausland. Weder § 8b Abs. 1 KStG noch § 3 Nr. 40 EStG greifen auf Ebene der Anteilseigner, soweit eine Beherrschung durch in Deutschland ansässige Anteilseigner vorliegt. Soweit für das wirtschaftliche Engagement anstelle einer Tochtergesellschaft oder, wie beim Mittelstandsmodell, eine Personengesellschaft gewählt wird, wird die DBA-rechtlich vorgesehene Steuerfreistellung durch die Anrechnungsmethode ersetzt (§ 20 Abs. 2 AStG).

Im Verhältnis zu Großbritannien enthält das maßgebende DBA allerdings bereits eine sogenannte Aktivitätsklausel sowohl für Dividenden als auch Betriebsstättengewinne gemäß Art. 23 I C. Dort wird explizit auf § 8 Abs. 1 AStG Bezug genommen, weshalb es § 20 II AStG i. d. R. nicht bedarf.

Die besonderen Aktivitätskriterien des § 8 Abs. 1 AStG verlangen im Kern, dass es für Einkünfte aus Kreditinstituten und Versicherungsunternehmen, Handel sowie Dienstleistungen grundsätzlich erforderlich ist, dass im Ausland ein in kaufmännischer Weise eingerichteter Geschäftsbetrieb unterhalten wird, dass die ausländische Gesellschaft mit diesem Geschäftsbetrieb am allgemeinen wirtschaftlichen Verkehr teilnimmt und dass dieser Geschäftsbetrieb ohne schädliche Mitwirkung des deutschen Anteilseigners oder einer diesem nahestehenden Person ausgeübt wird.

Die allgemeine Aktivitätsklausel gem. § 8 Abs. 2 AStG ist nur auf Gesellschaften anwendbar, die ihren Sitz oder den Ort der Geschäftsleitung in der EU oder dem EWR haben. Außerdem betrifft diese Aktivitätsklausel nur die von einer Zwischengesellschaft selbst erzielten Einkünfte, nicht aber über Tochtergesellschaften bezogene Einkünfte. Auf Einkünfte einer ausländischen Betriebsstätte war die Regelung allerdings auch vor dem BREXIT schon nicht anwendbar und fand daher auf das Mittelstandsmodell auch bislang keine Anwendung.

Es kann daher festgestellt werden, dass sich im Hinblick auf die Anforderungen an das Mittelstandsmodell in Großbritannien auch mit dem BREXIT grundsätzlich nichts geändert hat. Das Modell kann weiterhin in der bisher bekannten Art und Weise angewendet werden.“

DB: Könnte im Mittelstandsmodell nicht aber auch ein Missbrauch von Gestaltungsmöglichkeiten zu sehen sein?

Raible: „Im Rahmen der von den G20-Staaten und der EU entwickelten BEPS-Grundsätze (Base Erotion and Profit Shifting) gilt, dass die Wertschöpfung, also das Produkt unternehmerischer Tätigkeit, dort besteuert werden soll, wo sein Ursprung ist. Für Unternehmen mit Auslandstätigkeit bedeutet dies, dass die Auslandsgewinne im Land oder in der Region ihrer Entstehung besteuert und in Deutschland von der Besteuerung ausgenommen („freigestellt“) werden. Dem steht das Mittelstandsmodell nicht entgegen.

Um sicherzugehen, nicht unter die Regelung über den Missbrauch von steuerlichen Gestaltungen gemäß § 42 AO zu fallen, erfordert das Mittelstandsmodell, dass die deutsche Tochterkapitalgesellschaft (Organgesellschaft) eine eigene wirtschaftliche Tätigkeit entfaltet. Die Gesellschaft muss demnach über eigenes Personal, eigene Räumlichkeiten und einen eigenen Geschäftsbetrieb verfügen. Dies ist zwingend erforderlich, um eine unzweideutige ‚Weiterreichung‘ der britischen Gewinne an die deutsche Organgesellschaft zu erreichen.

Aus Sicht der britischen Finanzverwaltung wird das Modell in der Regel nur anerkannt, wenn insbesondere wirtschaftliche Gründe für die Errichtung der Organschaft gegeben sind. In der Regel wird es ausreichend sein, wenn die deutsche Organgesellschaft aktiv tätig ist und am Erwerbsgeschehen teilnimmt.“

DB: Was ist bei der Neugründung oder Reorganisation von Kapitalgesellschaft zu Personengesellschaft im Hinblick auf das Mittelstandsmodell zu beachten?

Raible: „Es gilt zu beachten, dass das Mittelstandsmodell in Großbritannien einen erhöhten Verwaltungsaufwand mit sich bringt. Die LP muss im britischen Companies House registriert sein. Die LP bedarf auch eines eigenen Partnership Tax Return, in dem den Partnern die Gewinne zugewiesen werden. Der General Partner muss eine eigene Körperschaftsteuererklärung abgeben. Der erheblichen Steuerersparnis in Deutschland steht also ein ganz erheblicher Verwaltungsmehraufwand in Großbritannien entgegen. Da Großbritannien kein Umwandlungssteuerrecht vergleichbar dem deutschen Steuerrecht kennt, ist im Falle der Reorganisation davon auszugehen, dass ggf. stille Reserven aufgedeckt und versteuert werden müssen. Das deutsche Umwandlungssteuergesetzt ist nach dem BREXIT für einen Rechtsformwechsel nicht anwendbar. So werden bei einer Umstrukturierung in das Mittelstandsmodell ggfs. auch in Deutschland Steuerbelastungen ausgelöst.“

DB: Denken Sie, dass der deutsche Gesetzgeber wegen des Steuerausfalls bald reagieren wird?

Raible: „In der Tat hat der Gesetzgeber im Hinblick auf die Steuerbelastung bei Personengesellschaften bereits reagiert. Grundsätzlich erschwert das deutsche Steuerrecht Personengesellschaften, dieselbe international günstigere Steuerbelastung zu erreichen wie etwa Kapitalgesellschaften. Familienunternehmen, die in der Rechtsform der GmbH & Co. KG agieren, haben es häufig schwerer. Da die Ertragsbesteuerung auf der Ebene der Gesellschafter erfolgt, haben diese sehr hohe persönliche Einkommen und somit hohe persönliche Steuern zu tragen. Inklusive Kirchensteuer kann die Quote hier bei mehr als 50 % der anteiligen Gewinne liegen.

Abhilfe könnte hier das Gesetz zur Modernisierung des Körperschaftsteuerrechts (KöMoG) schaffen. Kern des Gesetzentwurfes ist die Einführung einer Option zur Körperschaftsteuer. Diese ermöglicht Personenhandelsgesellschaften und Partnerschaftsgesellschaften die Besteuerung wie eine Kapitalgesellschaft. Das KöMoG kann aber keine Alternative zum Mittelstandsmodell sein.“

DB: Vielen Dank für das Interview!

Das Interview führte Viola C. Didier, RES JURA Redaktionsbüro